Оценка Saudi Aramco составит 1,7 млрд USD

Топ-менеджмент Saudi Aramco раскрыл параметры предстоящего листинга. Из документа следует, что оценка крупнейшей на планете нефтяной компании во время IPO будет составлять 1,6-1,7 трлн USD. Ранее сообщалось, что Эр-Рияд рассчитывает на оценку в 2 трлн USD.

Обновленный проспект эмиссии был обнародован компаний сегодня. Участникам размещения будет предложен к торгу 1,5-процентный пакет. Акции будут размещены по 30–32 риала, что эквивалентно 8-8,5 USD. Таким образом, по итогам IPO нефтяной гигант привлечет 96 млрд риалов или порядка 25,6 млрд USD. Точный объем размещения будет назван 5 декабря.

Аравийская компания может побить рекорд IPO, установленный Alibaba Group на NYSE. В 2014 году китайский холдинг привлек от инвесторов 25 млрд USD.

IPO преследует своей целью диверсификацию экономики королевства. Полученные по его итогам средства будут направлены в суверенный фонд. Власти Саудовской Аравии планируют использовать их для ускорения процесса реализации программы Vision 2030, направленной на сокращение зависимости экономики страны от нефтяных котировок.

Рекомендуем по теме:

Низкая рождаемость вынудила Oji Holdings отказаться от выпуска подгузников для младенцев

CommEX не смогла рассчитаться с Binance за выкупленные активы в РФ

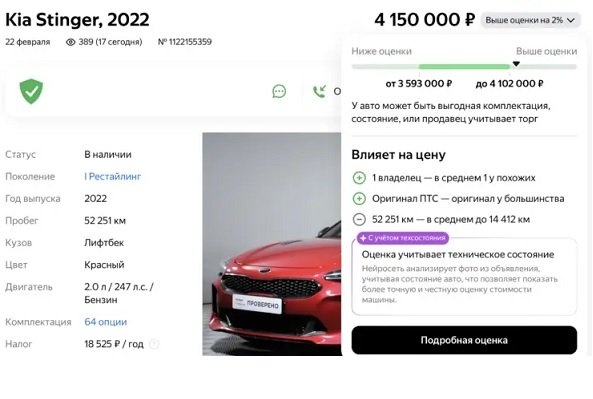

«Авто.ру» начал оценивать состояние автомобилей с помощью нейросети

В Узбекистане появился первый «единорог»

Спрос на специалистов по взаимодействию с маркетплейсами увеличился в два раза

Дистрибютор «Джамилько» начнет производить детскую одежду

Крупнейший частный производитель макарон может перейти под контроль государства

Автомобили «Делимобиля» станут доступны для аренды в Сочи со 2 апреля